Eine höhere Rendite, also die prozentuelle Veränderung des Aktienwerts gegenüber dem Vorjahr, Vormonat oder Vortag, ist die bessere Rendite als eine tiefe – das ist logisch. Aber das ist nicht immer so zu erkennen.

Mit dem Betrachtungsabstand verändert sich die vermeintliche Wahrheit. Und Anleger neigen dazu, ihre Papiere aus der Nähe, also kurzfristig zu beobachten.

Wer aber nur die letzten Tage, Wochen oder Monate der Performance betrachtet, kann sich leicht irren. Er sieht nämlich nur einen spezifischen Ausschnitt – je nachdem einen mit positiver Tendenz oder einen mit negativer.

Und daraus die Zukunft abzuleiten, ist in etwa so sinnvoll wie aus einem verregneten Tag zu schliessen, dass nie mehr die Sonne scheinen wird.

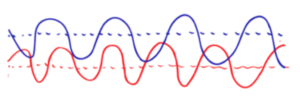

Wie die folgende Grafik zeigt, ist die blaue Rendite von Wertpapier 1 die höhere und damit gewinnbringendere als die rote von Wertpapier 2. Doch es gibt mehrere Momente, in denen es umgekehrt scheint: wenn die Renditen sich überschneiden.

Das ist hier viermal der Fall: Die rote Rendite steigt und übertrifft die fallende blaue Rendite. Betrachtet man nur diesen spezifischen Zeitpunkt, etwa bei der Lektüre einer Tageszeitung oder eines Aktiendepots, gewinnt man durch diesen Tunnelblick den Eindruck, die Investition in das Wertpapier 2 sei sinnvoll, ebenso der Verkauf von Wertpapier 1.

Ein Blick auf den Gesamtverlauf der beiden Kurven zeigt jedoch klar, auf welche Aktie man setzen soll. Diese Einsicht kann aber nur haben, wer Renditen langfristig betrachtet – und deren Schwankungen verinnerlicht.

Diese können sich ohne weiteres im zweistelligen Bereich abspielen und dadurch völlig verzerrte Momentaufnahmen liefern. Dem Anleger sei daher etwas nahegelegt; so etwas wie „Betrachtungsgeduld“.

Kommentare

Kommentieren

Die beliebtesten Kommentare

-

Handelt es sich bei der beschriebenen Prüfung nicht um

die Fachprüfung für Immobilienbewirtschafter. Aufgrund der

Vorkommnisse muss eine Teilprüfung am 5. Juni 2018

wiederholt werden. -

Super Artikel.

Genau nach diesen Kriterien sollte man z. B. die „Gold Field“-Aktien von „Anleger-Aufklärer“ (Zitat IS) Klaus Wellershoff einmal anschauen.

-

oooops…was für ein „subjektiver Lückenfüller“ aufs Weekend…

-

Guten Morgen, Herr Stern!

Natürlich mögen Sie keine Trendfolgestrategien.

Das haben Sie hier schon öfters mit entsprechenden Aktienempfehlungen bewiesen.

Was Sie heute schreiben, klingt vordergründig in diesem Sinne auch vernünftig.

Aber eben nur vordergründig.

Ich sage Ihnen:

An den Börsen der westlichen Welt ist zu 2/3 Haussezeit und das restliche 1/3 Baissezeit.

Ferner ist es so, daß während einer Baisse 1/3 der gesamten Verluste während der ersten 2/3 von deren Dauer anfallen, die letzten, in der Regel verheerenden 2/3 der Verluste während des letzten 1/3 der Dauer.

Also ist Verlustvermeidung das Gebot der Stunde!

Dies erreichen Sie mit einer Trendfolgestrategie.

Dadurch sind Sie während der Haussezeit überwiegend investiert und erzielen die in dieser Zeit anfallenden Überrenditen, vermeiden jedoch die Verluste während der Baissezeit zu einem großen Teil.

Natürlich gibt es Einzelwerte, die derart extrem volatil sind, so daß eine Trendfolgestrategie keine sinnvollen Aussagen zu Investition und Desinvestition liefert.

Bei Börsenindizes, Standardwerten mit hoher Marktkapitalisierung, den sogenannten „Blue Chips“, Mid Caps sowie Edelmetall-, Rohstoffpreisen und Währungen liefert eine Trendfolgestrategie jedoch überwiegend (!) verläßliche Aussagen.

Prüfen Sie dies für die Vergangenheit.

Sie haben recht, ich weiß auch nicht, ob all dies für die Zukunft so weiter gelten wird.

Momentan sieht es jedoch nicht danach aus, daß sich das Börsenumfeld massiv verändert, so daß diese Strategie nutzlos würde.

Die reine Trendfolgestrategie ist indes nur Basisanalyseinstrument.

Man kann diese noch verfeinern, indem man

– Eine hohe Abweichung zur 200-Tage-Linie von minestens 10% als Signal zur Desinvestition bzw. Investition wertet, wenn eine Gegenbewegung einsetzt.

– Die Richtung des Preistrends (200-Tage-Linie) zusätzlich bewertet: ansteigend, gleichbleibend oder fallend:

Schnitt des Kurses mit dem ansteigenden Preistrend = Investitionssignal

Verlassen des fallenden Preistrend = Signal zur Desinvestition– Zusätzlich Richtung und Steigerungsrate der anmerikanischen Wertpapierkredite (Nyse Margin Debt) beachtet:

https://www.advisorperspectives.com/dshort/updates/2018/04/02/margin-debt-and-the-market

http://www.nyxdata.com/nysedata/asp/factbook/viewer_edition.asp?mode=table&key=3153&category=8

http://www.finra.org/investors/margin-statistics– Richtung und Steigerungsrate der (allgemeinen) Unternehmensgewinne bzw. Quartalsergebnisse beachtet bzw. in wie weit (revidierte) Gewinnschätzungen (nicht mehr) übertroffen werden.

– Im Rahmen einer Standortbestimmung die bisherige Dauer der Hausse und erreichte (Über-)Bewertung mit historischen Erfahrungswerten vergleicht und so eine Risikoabwägung trifft.

Letztlich nützt Ihnen die Vergangenheit in Form des visualisierten (Preis-)Trends nur dabei abzuschätzen, ob sich dieser wie erhofft fortsetzt. Denn der klassische Long – Investor kauft Aktien in der Hoffnung auf weitere Kursgewinne.

Die Aussage zu Beginn und Ende eines Preistrends liefert tagesaktuell der Kursverlauf selbst.

Insofern besteht ein Teil Ihrer Arbeit als Investor daraus, dies regelmäßig zu kontrollieren. Mindestens monatlich, vergleichbar wie ein Vermieter den Eingang der Mietzahlungen überwacht.

Weiterhin viel Erfolg mit Ihren Investments!

-

Die vielfach ruinösen „Investitionen“ von Stars und Sternchen betrachtend (anstatt Villen, Boote, Autos etc. einfach anzumieten, so lange man Lust darauf hat) frage ich mich zudem, warum diese vielfach niemand finden, der ihnen diese einfachen Zusammenhänge näher bringt.

_______________________________________________

Der Vorteil des Alters ist,

daß man die Dinge nicht mehr begehrt,

die man sich früher nicht leisten konnte.Walter Matthau

* 1. Oktober 1920 † 1. Juli 2000 -

Tipp für Anfänger:

Investieren Sie in einen oder mehrere physisch replizierende Indexfonds / ETF´s (jene, die die Einzelwerte kaufen) auf große, internationale Börsenindizes wie SMI, MSCI World, Dow Jones, Nasdaq, etc. unter Beachtung der 200-Tage-Linie.

https://www.boerse.de/historische-kurse/XMTCH-ON-SMI/CH0008899764

https://www.boerse.de/historische-kurse/ISHARES-MSCI-WORLD/IE00B0M62Q58

https://www.boerse.de/historische-kurse/ISHARES-DJ-INDUSTRIAL-AVERAGE-DE/DE0006289390

https://www.boerse.de/historische-kurse/ISHARES-NASDAQ-100-DE/DE000A0F5UF5

Warten Sie dazu auf eine Investitionssignal, das von der 200-Tage-Linie angezeigt wird:

http://aktien-mit-strategie.de/200-tage-linien-strategie/

http://aktien-mit-strategie.de/depot-200-tage-linien-strategie-long/

Aktuell ist man im Rahmen dieser Strategie beim schweizer SMI – und beim deutschen DAX – Index desinvestiert:

https://www.boerse.de/trendvergleich/SMI-Aktien/CH0009980894

https://www.boerse.de/trendvergleich/Dax-Aktien/DE0008469008

Wenn Sie in einer Fremdwährung investieren, kontrollieren Sie vergleichbar mindestens monatlich die Währungsentwicklung zu Ihrer Heimatwährung mit der 200-Tage-Linie.

Sorry Herr Stern, aber bei einem Berufstätigen ist es einfach besser zu handhaben, wenn dieser nur monatlich einen ETF, ggf. einige wenige ETF´s und zwei bis drei Fremdwährungen kontrollieren muß.

-

Guten Morgen, Herr Stern! Natürlich mögen Sie keine Trendfolgestrategien. Das haben Sie hier schon öfters mit entsprechenden Aktienempfehlungen bewiesen. Was…

oooops...was für ein "subjektiver Lückenfüller" aufs Weekend...

Die vielfach ruinösen "Investitionen" von Stars und Sternchen betrachtend (anstatt Villen, Boote, Autos etc. einfach anzumieten, so lange man Lust…