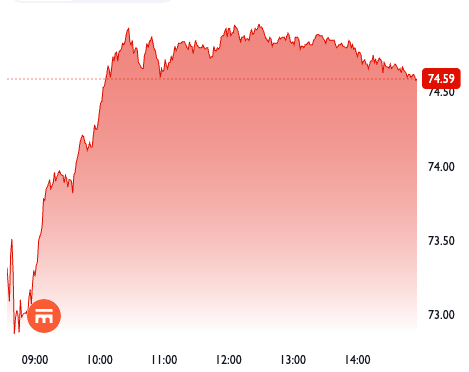

Die Präsentation der Halbjahreszahlen Ende Juli durch den zwischenzeitlich geschassten CEO Laurent Freixe und Finanzchefin Anna Manz könnten nur ein Vorgeschmack gewesen sein:

Sinkende Umsätze auf Schweizerfranken-Basis, internes Nullwachstum, höhere Rohstoffpreise und eine sich zurückhaltende Kundschaft angesichts steigender Retail-Preise.

Neben dem operativen Gegenwind verdeutlicht die Bilanz per Mitte Jahr zunehmende Stressfaktoren bei den Finanzen des Nahrungsmittel-Multis.

Bei einem Umsatz von über 44 Milliarden halbierte sich der betriebliche Cash-flow auf noch gut 2 Milliarden. Der Cash-Bestand nahm um über 2 Milliarden auf 5,5 Milliarden ab.

Die Vorräte erhöhten sich hingegen um über eine Milliarde auf annähernd 15 Milliarden und somit auf einen Drittel des Umsatzes.

Auch der Nettofinanzaufwand nimmt stetig zu. Hauptursache ist die zunehmende Verschuldung mit vorab kurzfristigen Darlehen. Diese stieg in der ersten Jahreshälfte von 56 auf 60 Milliarden.

Die Zunahme „spiegelt vor allem die Mittelabflüsse für die Dividendenausschüttung in der Höhe von CHF 7,8 Milliarden wider“, schreiben die Nestlé-Chefs im Halbjahresbericht.

Fremdkapital zur Finanzierung von Dividenden: Da stellt sich die Frage, wie lange dies angesichts von schmelzenden Gewinnen und sinkenden Cash-flows noch praktiziert werden kann.

Die Geldinstitute werden jetzt genauer hinschauen.

Somit muss die strategische Frage gestellt werden: Wie weiter mit dem ganzen weltweiten Firmenkonglomerat mit 277’000 Mitarbeitenden und über 2’000 Produkten?

Der Multi mit Hauptsitz am Genfersee ist nach drei geographischen Segmenten The Americas, Europe und Rest-of-the-World sowie Gesundheit, Nespresso und Getränke organisiert.

Parallel dazu auch nach verschiedenen Produkte-Kategorien von Süsswaren zu Wasser, Milchprodukten, Fertigprodukten bis Nahrung für Heimtiere.

Tönt kompliziert. Ist es auch – Matrix eben. Dort, an der Herstellungs- und Absatzfront, lauern die grössten Herausforderungen: alte und neue.

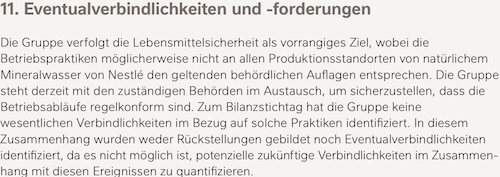

Paradebeispiel seit einer gefühlten Ewigkeit ist der Streit mit den französischen Behörden beim Mineralwasser. Im Jahresbericht 2024 steht:

„Die Eventualverbindlichkeiten der Gruppe belaufen sich auf einen maximal möglichen Betrag von CHF 2’195 Millionen.“

Über 2 Milliarden sind somit in der Kriegskasse für ein mögliches Settlement verbucht. Nur, das entspricht rund 40 Prozent des gesamten Cash-Bestandes.

Ungemach der regulatorischen Art ist auch in den USA vorprogrammiert. Hintergrund ist die an Wirkung gewinnende Bewegung „Make America Healthy Again“ (MAHA) der Trump-Regierung und ihrem Gesundheitsminister Robert F. Kennedy Jr. (RFK).

Inhalte von jedem einzelnen Produkt werden radikal hinterfragt. Wer in den Vereinigten Staaten nicht agil ist, verliert schnell Marktanteile und Reputation – und sieht sich gerichtlichen Prozessen gegenüber.

Ablenkung bei internen Governance-Angelegenheiten ist somit Gift für unternehmerische Entschlossenheit, die jetzt gefragt ist.

Vor 10 Jahren entstand aus LaFarge und der „alten“ Holcim das gleichnamige weltumspannende Zementkonglomerat – eine Vorreiterin der neuen Welt mit ihrer Disruption und dem Denken in Hemisphären.

Das US-Geschäft wurde mit Amrize diesen Sommer abgespaltet und als eigenständige Firma an die Börse gebracht.

Auch die riesige US-Food-Firma Kraft Heinz splittet sich in zwei börsenkotierte Gesellschaften.

Kommt Ähnliches bei Nestlé? Es schlägt die Stunde der Activist Investors.

🔭Schaut man aktuell kurz nach Shanghai, kommen ev. auch ganz neue Marktsegmentierungen / Marktzugänge, MegaMärkte & Zulassungen dazu. 👉im „Rest of the World“…

Mein Eindruck ist, da wird ein einst blühendes Unternehmen kaputt gemacht. Möglicherweise sogar durch eingeschleuste Boots. Vorbereitung für eine Übernahme zu günstigen Kursen.

Moon Boots?

Potenzial in Rest of World. Sehe ich auch so. Aber Americas und Europe sind halt richtige Risikopositionen. Eine Aufteilung auch rechtlich wäre da angebracht. Im ganzen Rest ist Nestle entäuschend seit Jahren. Naja das Management hatte da auch andere Prioritäten – wie man inwischen weiss.

Aber ich habe dan Nestle gelernt, dass man Dividenden mit Krediten finanziert. Werde das meiner Hausbank mal vorschlagen.

Eine Differenzierung der Regionen wäre angebracht-Zero Kilometro das Stichwort. Mit Americas meint man 90% USA, 5% Canada, dann kommt der Rest. Dito RoW, damit wird man weder in Asien noch Afrkia fuss fassen. Wenn dieser strategischer Ansatz aus dem letzten Jahrhundert ûberwunden wird, wird es schwierig.

Die EU und die USA sind am verarmen, es wäre besser sich auf den Rest der Welt zu konzentrieren. Dem steht der aktuelle Verwaltungsrat und die Geschäftsleitung entgegen. Sie beschäftigen sich lieber mit anderen Themen…

glauben Sie ja nicht die Schweiz sei eine Ausnahme.

Sobald die Babyboomer die Schweiz verlassen werden werden die verbleibende Schweizer in der Schweiz aufkommen müssen. Sozialhilfe ist am explodieren …

Viele der Ausländer in den Toppositionen sind Flaschen und denen ist es doch schnurzegal, wie unser freiheitliches Land funktioniert und bis anhin erfolgreich war. Diese sind alle für den EU-Vertrag, weil sie noch mehr Ertragspotential sehen- obwohl diese nicht vorhanden sind. Die westliche Welt ist im Niedergang und andere Kulturen greifen sich die Volksvermögen der CH- weil andere fast pleite sind. Die CH-Bürger sollten den Mut haben, sich wieder allein zu behaupten und wieder vermehrt CH-Bürger in die Geschäftsleitungen zu delegieren!

Ach die Franzenosen, mit den gelben Finken und den roten Hosen; die sind halt immer ein wenig verchliiebt:-)

Da wird sich wohl manch verwöhnter Couponschneider und manche PK neu orientieren müssen. Wer hätte das vor einigen Jahren antipiziert?!

Nun ja etwas Populismus:

Schaut doch mal die Finanzbeteilung L‘ Oreal an.

Wieviel Wert hat die Nestle Beteiligung??

Diese müsste von den Schulden abziehen!

Wetten, dass die Leser hier dss nicht wissen!!

Ich

Ich. Wie man täglich sieht, wirtschaften ausländische Manager eine alte Schweizer Firma nach der anderen in Grund und Boden!

Milchpulver- und privatisiertes Hahnenwasser (Brabek): Nestlé’s Image ist mehr als ramponniert. Irgendwie ständig mit einem Bein auf der dunklen Seite. Mittelfristig ein Konkurskandidat à la Swissair und CS.

“Wir schaffen das”, wir Schweizer schaffen es seit mehreren Jahrzehnten unsere “crown jewels” in irgend einer Form immer wieder zu verscherbeln. Inkompetenz, Vetterlipolitik, Misswirtschaft, Missgunst, Leistungsverweigerung in allen seinen perversen Formen, insulanische Arroganz, etc., führen uns immer mehr ins Abseits und Bedeutungslosigkeit ohne dass wir es wahrhaben wollen. Tja! willkommen in Heidiland, 👼 “we are the best”!

Die grosse Investition in L’Oréal wird bald History sein. Gemäss vertraulicher Source gehen bereits Gespräche in Paris um. Somit könnte sehr kurzfristig der Kurs wieder über CHF 80.– steigen. Als defensive Aktie gibt es interessanteres. Besonders wenn man dann auch noch die Dividende in Betracht zieht. Ein Eigengewächs welches viel zu lange in Südamerika gearbeitet hat und dann schliesslich beim Kaffee gekrönt wurde. Ein solches CV reicht nicht. Es braucht mehr Talent. Die VR bei Néstle waren schon immer viel zu eitel und mit sich selber Beschäftigt.

Es gab mal eine Firma Namens „Bayer“. Sie wusste nicht wohin mit dem Geld und hat die Firma „Monsanto“ gekauft.

Nach der Überbahme von Monsanto durch Bayer sind verschiedene Gerichtsverfahren wegen „RoundUp“, eines Monsanto Produktes plötzlich in den USA nicht mehr blockiert oder abgeschmettert worden. Bayer wurde durch die US Justiz wie das Sparschwein ausgenommen. Das frühere Bayer Management hat Obulus kassiert und ist inzwichen über alle Berge.

Der Nestle CEO ist womöglich ein Feind der feindlichen Übernahme gewesen, nun wird VR ausgetauscht und am Ende ist Nestle Geschichte.

Danke Herr Gantner für den fundierten Artikel. Erschreckend.

Sehr geehrter Herr danke vielmals für Ihre Zeilen

Ich habe früher [ua] für Banken gearbeitet wriss ein paar Details [vielleicht schreibe ich ein Artikel. Nur so viel: Banken in Thailand…

Hans Gerhard

Mir scheint, es wird momentan bei IP etwas viel Nestlé-Bashing betrieben. Jedenfalls schlägt sich die Aktie heute besser als der Index.

Und zudem: Kühne-Nagel hat heute zum Beispiel etwa 1.5 % minus. Ist das nun die Folge, weil Herr Kühne eine neue Flamme hat?

Auch wenn Nestlé diverse Probleme hat: beerdigen sollte man diesen Blue Chip nicht. Wer investiert ist, sollte einen längeren Zeithorizont haben. In ein paar Quartalen sind die Probleme sicher nicht gelöst. Wichtig ist, dass der neue CEO und der designierte VRP keine Fehlbesetzungen (mehr) sind. Beide dürfen den Investoren nicht mehr versprechen als sie liefern können. Man hat auch von Aussen den Eindruck, dass Nestlé viel Potential für Kostensenkungen hat, das nun ganz zügig realisiert werden muss.

in der usa wächst die endlich einsicht, dass die massive verbreitung von adipositas auch mit der ungesunden ernährung zu tun hat; und wie fast alles wird auch diese gesundheitsbewegung bald zu uns rüberschwappen. die lebensmittelindustrie muss sich anpassen und ihre rezepte verändern: weniger hilfsstoffe und weniger zucker sind angesagt. und natürlich wird das erstmal heftig an den margen zehren; und nicht jede firma wird den wandel erfolgreich hinkriegen….

Wer sagt «Jetz isch gnueg Heu dune», der meint auf Hochdeutsch «Jetzt reicht es!» oder «Das Mass ist voll».

Zerschlagen kann dieser Junk-Food-Riese nicht mehr unsere Bundesberner Lobbyisten schmieren und sie zur Befehlausgabe an die geheimen Rive-Reine-Tagungen nach Vevey zitieren.

Ein Problem weniger.

Nächste Zerschlagungen sind bei UBS, Roche und Novartis nötig. Anschliessend können sich ein paar Berufslobbyisten mal einen anständigen Job suchen.

Bei Nestlé ist es wirklich Zeit, dass es zu einem umfassenden Kostensenkungs- und Abbau Programm kommt.

Bei einem so grossen Konzern mit 277’000 Mitarbeitern sollte eigentlich jedes Jahr immer 5% eingespart werden.

Da sammelt sich über die Jahre einfach zu viel Speck an.

Ausserdem sind 5% an Kosteneinsparungen für so ein Konzern sehr homöopathisch und für die betroffenen Mitarbeiter locker verkraftbar.

Einverstanden, dass Kosten gesenkt werden müssen. Lineares Denken hilft aber nicht weiter.

Nicht antiPIziert sondern antiZIpiert. Danke.

Heisst es nun ‚plutimizieren‘ oder ‚multizipieren‘?

Am 2.7.2025 schrieb ein gewisser Klaus J. Stöhlker auf IP, dass Nestlé einfach top sei. 😁😂🤣

@Müller:

Den Klausi kann man nicht ernst nehmen.

Er ist der Clown bei IP.

Immer wenn er schreibt ist es wirr und belustigend zugleich.

Ein typischer Boomer halt.

Dieser gewisse Klaus J. Stöhlker ist die grösste Zumutung in unserem Land und muss ausgeschafft werden.

@Barteigenosse

Wieder so einer der meint, Boomer seien allesamt nicht zu gebrauchen. Hoffentlich gehören sie nicht der Generation Z an..

was hat Stöhlkers Geschreibe mit Boomer

zu tun.

Stöhlker ist ein Boomer – ja.

Und ein Schwätzer.

Aber nicht jeder Boomer ist ein Stöhlker!

Die Vevey-Vendetta nimmt langsam Fahrt auf.

Von den 2000 Nestlé Produkten sind je 500 überflüssig, ungesund, veraltet und überteuert. Dem Inzest auf Stufe VR und GL sei dank. Der Niedergang begann mit dem pseudohochadligen Brabeck.

Denke der Bulcke hatte oder hat selber ein internes Verhältnis –

sonst hätte der nicht solange zugeschaut…

die kognitive Dissonanz der Nestle Aktionäre.

„Ich habe die Depotposition schon von meinem Vater geerbt und das ist ein solider Schweizer Wert und mein Vater hat schon immer gesagt; kaufen und halten und ja nicht verkaufen“.

Haargenau dasselbe Trauerspiel wie bei Swissair und Credit Suisse, einfach nicht der Wahrheit ins Gesicht sehen wollen, lieber sehenden Auges untergehen.

Da hat wohl jemand schon gezündet… jetzt tickt die Uhr…

Ich suche mir nun mal einen gemütlichen, schönen Ort in Deckung, von dem aus ich zuschauen kann, wenn der Laden in die Luft fliegt.

Hohe Boni (Management) und Dividenden (Aktionäre) ist das Ziel. Koste es was es wolle. An dieser kurzfristigen Denkweise sind schon viele, teils namhafte Unternehmen gestorben. Einmal mehr: Management ist nicht mit Unternehmertum zu verwechseln. Darüber müsste (längst) auch die HSG einmal nachdenken.

Soweit ich mich erinnern kann, hat Nestlé neben den globalen Brands, auch ein großes Portfolio an lokalen Brands, welche es jeweils nur in bestimmten Ländern und Regionen gibt und von den regionalen Nestlé Niederlassungen gemanagt werden, Beispiel Nestlé Schweiz und Hirz. Da gibt es nichts aufzuspalten, das ist bereits geschehen. Interessanterweise hat Nestlé heute auch ca. 40’000 Mitarbeiter mehr als im Jahre 2000. Offenbar haben die diversen Spar- und Effizienzübungen nicht viel gebracht, außer das interne Reporting zu verbessern.

40’000 neue Jobs?!! 40’000 Menschen brauchen keine sozialhilfe!!! Bravo, well done 💪🎊

Die Firma handelt in hohen Masse unethisch und ihr tut eine Weile Nullwachstum ganz gut.

Das Diagramm (nicht aussagekräftig, da nur über 1 Tag) suggeriert klar: kaufen!

Ich investiere jedoch nicht in Nestlé, da ich ihren Handel mit Wasser aus der 3. Welt nicht gutheisse.

@No Nestle

Was viele Investoren nicht wissen: Nestle hat 65 Milliarden Schulden. Auch für so einen Konzern kein Pappenstiel.

No thanks

Ich war kürzlich an einer Führung durch die heiligen Hallen in Vevey – seitdem konsumiere ich möglichst keine Nestle Produkte mehr – dieser fundamentalistische pseudonachhaltige Profitmaximierungswahn mag ich nicht länger unterstützen… genau diese Verlogenheit wird dem Konzern über kurz oder lang zum Verhängnis…

die obige Analyse ist peinlich schlecht. Cashflows variieren immer signifikant unter dem Jahr aufgrund von Schwankungen des NUV, siehe Nestle 2021. Auch der Vergleich mit Holcim hinkt: Hauptgrund für Holcims Aufspaltung war das enorme Wachstumspotenzial in Nordamerika, bedingt durch billionenschwere US Investitionsprogramme. Wer Strategieunterschiede nicht versteht, sollte sich nicht Finanzinvestor nennen. Das ist Meinungsmache statt Recherche. Oder einfach mal AI fragen, wenn man selbst die Kapazität nicht hat…