Die letzten Wochen sagen exakt nichts über die kommenden 30 Jahre aus – egal, ob es um Politik, Wissenschaft oder die Börse geht. Trotzdem beurteilen Finanzprofis die Risiken anhand der Abweichungen vom Index. Je mehr eine Aktie sich davon distanziert, umso höher ist ihr Risiko.

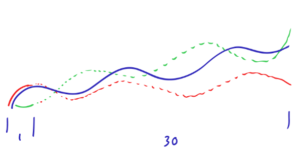

Das ist aber völlig falsch, wie folgende Abbildung illustriert und die wir im Video detailliert besprechen.

Angenommen, es liegen ein bestimmter Index (blau) und die zwei Aktien rot und grün vor. Das vergangene Jahr „1“, links durch zwei Linien begrenzt, zeigt, dass die rote Aktie in diesem Zeitraum näher beim Index war als die grüne – und folglich geringerem Risiko ausgesetzt war. In diesem Beispiel bleibt das auch in den folgenden Jahren so.

Doch je mehr Zeit vergeht – hier sind es total 30 Jahre –, umso mehr steigt die grüne Aktie in ihrem Wert. Obwohl sie sich immer anders entwickelt als der Index. Das Beispiel zeigt: Indexnähe bedeutet nicht zwingend Risikoarmut.

Wer also die Anlageleistung aufgrund der Index-Abweichung beurteilt, macht gleich zwei Fehler. Erstens sagen die vergangenen paar Quartale wenig aus, wenn Aktien für Jahrzehnte gekauft werden. Und zweitens ist die Anlageleistung gerade dann gut, wenn man Aktien findet, die anders sind als der Index und am Ende eine höhere Rendite erzielen.

Das ist gar nicht so unrealistisch. Wenn die rote Aktie eine Öl-Aktie ist, dann hat sie viel mit der heute noch öldominierten Wirtschaft zu tun und schwingt logischerweise mit dem Wirtschafts-Index rauf und runter.

Eine Wind- oder Wasserkraftaktie hat wirtschaftlich noch viel weniger Bedeutung und schwankt deshalb ganz anders. Soll man also auf erneuerbare Anlagen verzichten, nur weil sie anders schwanken als der Index?

Wohl kaum. Die Index-Abweichung ist als Leistungsbeurteilung für Anlageleistung völlig nutzlos. Auch wenn glückliche Professoren für entsprechende Kennzahlen sogar den Nobelpreis erhalten haben.

Wenn Sie Ihr Investment hälftig fremdfinanzieren, verdoppeln Sie damit die Abweichung vom Index.

Im Guten wie im Schlechten.

Anlagetechniken um Negativrenditen einigermaßen sicher zu vermeiden gibt es u. a. durch Trendfolgestrategien.

Wenn Sie Ihr Portfolio in einem Zeitpunkt der Krise und temporären Unterbewertung mit 10% bis 30% Fremdkapital verstärken, gehen Sie geringere Risiken ein als ein Bauherr mit den üblichen 70% bis 80% Fremdkapital bei der Immobilienfinanzierung.

Für Überrenditen würde ich als berufstätiger Investor eher auf Indizes von Technologieaktien und Nebenwerte setzen wie den amerikanischen Nasdaq – Index, den deutschen MDax – und TecDAX – oder den schweizer SPI – Index anstatt auf Einzelwerte.

„Finanzprofis beurteilen das Risiko mit der Abweichung vom Index“ – so än Seich!

Sorry, aber ist das ernst gemeint? Natürlich interessiert der Index.

Für ETFs und Indexfonds: Wie gut haben diese den Index abgebildet.

Aktive Fonds: Hier möchte man in der Regel keinen „Indexkleber“, denn dann kaufe ich einfach einen ETF für tiefere Gebühren. Daher lohnt sich hier der Vergleich mit dem Index auch.

Sie sollten nochmals bei Sharpe & Co. nachlesen.

Es wäre zu hoffen, dass Herr Stern das selbst nicht glaubt. Nur, warum erzählt er dann diesen Blödsinn? Mir tun die Kunden leid.