In den letzten 3 Jahren haben sich die von der Finma erhobenen Aufsichtsabgaben für Vermögensverwalter vervielfacht.

Besonders kleineren Instituten macht die Regulationswut zu schaffen. Allein die Bewerbung von Finanzprodukten ist ein zentraler Prozess, der die Einhaltung zahlreicher komplexer gesetzlicher Bestimmungen erfordert.

Anbieter von Finanzprodukten müssen auf Hunderten von Seiten Produkt-Dokumentationen, Risiko- und Eignungsanalysen, KIDs und PRIPs erklären, dass man mit Finanzprodukten auch Geld verlieren kann.

Der Vertrieb und mögliche Interessenskonflikte müssen bis ins letzte Detail dargestellt werden.

Während die Finma bei der Credit Suisse Geige auf der Titanic spielte, berichten kleine Vermögensverwalter über Enforcement-Verfahren der obersten Aufsichtsbehörde mit drakonischen Strafen.

Fehlende Disclaimer auf Homepages sollen für ein Einschreiten des Watchdogs zu genügen.

Schwer verständlich – auch für den Anleger. Ebenso unverständlich, dass für Medienhäuser offensichtlich andere Spielregeln gelten.

So verkündete die Finanz und Wirtschaft (FuW) jüngst frisch und fröhlich, dass man ihre Aktienfavoriten nun als Finanzprodukt kaufen könne.

Auf ihrer Homepage wird klar, dass es längst nicht das einzige ist.

In jeder Bankenpublikation wird mehrfach betont, dass die historische Performance nicht Schlüsse auf die zukünftige gibt, um ja keinen Anleger in die Irre zu führen.

Ganz anders tönt es bei der FuW. „Die historisch kalkulierte Performance ist vielversprechend“, steht dort. Und weiter:

„Die besten Aktien der Schweiz: Das und nichts weniger ist der Anspruch an das neue Anlageprodukt FuW ‚Best of Switzerland‘.“

„Denn um die hiesige Börse mit ihren über 200 gelisteten Unternehmen nach den vielversprechendsten Aktien zu filtern, braucht es viel Expertise.“

„Expertise, die ‚Finanz und Wirtschaft‘ seit vielen Jahren mit jeder Unternehmensanalyse fortwährend ausbaut – und die nun gebündelt in einem Produkt erhältlich ist.“

Wer braucht schon die Finanzanalysten der Banken, die aufwendige Finanzmodelle erstellen. Kurs-Gewinn-Verhältnisse eines Journalisten tuns auch für eine Kaufempfehlung.

Der Verlag Finanz und Wirtschaft AG mit Sitz in Zürich ist ein Tochterunternehmen der TX Group AG (ehemals Tamedia AG), die auch Medienmarken wie 20 Minuten, 24heures, Berner und Basler Zeitung und die Tribune de Genève umfasst.

Werbung, die für andere Anbieter von Finanzprodukten schnell in die Hunderte von Tausend Franken gehen kann: kostenlos.

Daraus macht auch die FuW keinen Hehl. Sie schreibt: „Das Produkt enthält keine Vertriebsgebühr – eine solche wird teilweise bei anderen Anlageinstrumenten für die Beratung und den Verkauf verrechnet.“

Zu ihrem Verdienst hält die FuW fest: „Die pauschale Verwaltungsgebühr beträgt 0,87% pro Jahr.“ Zusätzliche Kosten sollen für den Investoren nicht anfallen.

„Wenn die FuW-Redaktion die Aktien im Portfolio umschichtet, entstehen für den Investor keine zusätzlichen Kosten – diese sind als sogenannte Rebalancing Fee bereits eingerechnet. Die pauschale Verwaltungsgebühr wird dem Zertifikat belastet, sie schmälert die Performance.“

Wie sieht es mit Interessenskonflikt aus? Mit Marktverzerrung?

Die Zeitung macht gar keinen Hehl daraus, dass es ihre Journalisten sind und nicht durch „Chinese walls“ separierte Analysten, welche die Aktien auswählen. So steht auf der „Best of Switzerland“-Seite:

„FuW analysiert alle in der Schweiz kotierten Gesellschaften sowie für den Investor wichtige globale Unternehmen. Zusätzlich zur Stammredaktion in Zürich verfügt der Verlag über ein Netz von Reportern im Ausland und unterhält Büros in New York und London.“

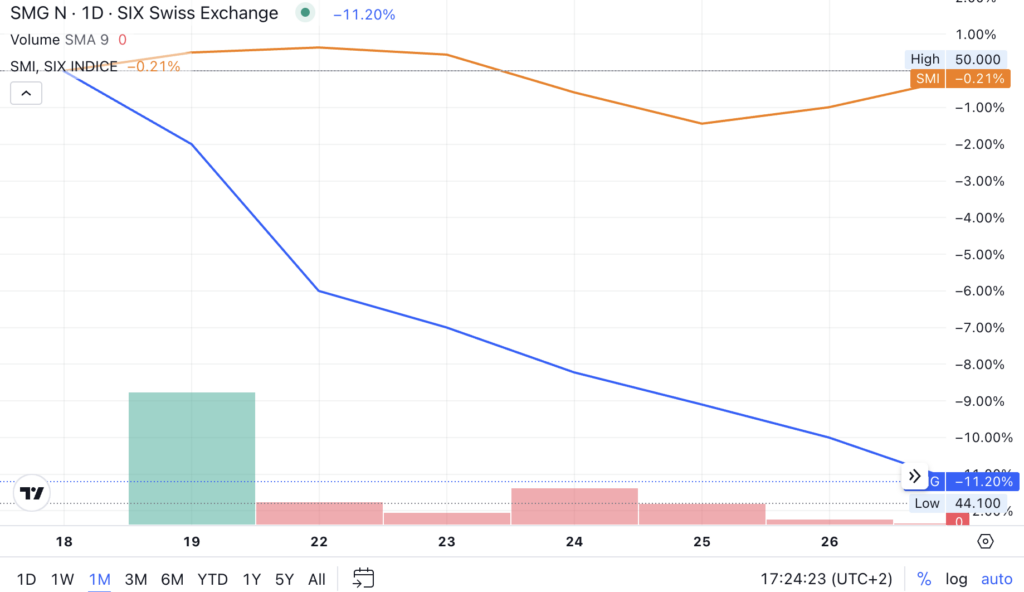

Wie heikel die Vermischung von Finanz-Journalismus und Finanz-Produkt ist, zeigt das Beispiel einer Schwesterfirma der Wirtschaftszeitung: der Swiss Marketplace Group (SMG) mit ihren Online-Marktpläzten Homegate und Co.

Am 19. September 2025 kam die SMG im Rahmen des grössten europäischen IPOs des Jahres an die Börse. Damit hat das Mutterhaus der FuW, die TX Group (vormals Tamedia), jetzt zwei „Eisen“ im Börsenfeuer: sich selbst als TX und ihre Tochter SMG, an der sie über 30 Prozent hält.

Verkaufen will die TX vorerst keine SMG-Titel.

In der FuW las man von einem „historischen Moment“. SMG-CEO Tonini: „Alle Aktionäre glauben daran, dass wir künftig noch mehr Wert generieren.“ Analysten sähen den Börsengang als Meilenstein für den Schweizer Kapitalmarkt.

Das Unternehmen überzeuge mit tiefer Verschuldung und hohen Margen. Mehrfach überzeichnet sei das IPO-Buch. Eine Dividendenperle. Blackrock hätte sich schon 150 Millionen Beteiligung gesichert.

Kaum eine Notiz, dass sich Onlinemarktplätze seit Jahren ernstzunehmender Konkurrenz gegenüber sehen. Junge inserieren heute auf Facebook und Instagram. Mit tutti.ch hat die SMG selbst eine Gratisplattform.

Während die FuW die literarischen Korken knallen liess, ging der Schuss an der Börse bisher in die Hosen.

Eigentlich hilft da nur noch die Aufnahme des Titels in das FuW „Best of Switzerland“ Zertifikat.

„Best of Switzerland“? – das sind Ewig-Gestrige.

Oder sind Grossbanken gemeint…

mayday!!!! – die schweiz hat aber schon echt grosse probleme :-/

Diese Story ist kalter Kaffee, wird schon seit Jahren offeriert.

Verstehe die Aufregung nicht! Diese FuW Instrumente gibt es ja schon seit Jahren!

Durchtriebener kann man das SMG-Monopol nicht an die Dummen verticken. Sogar F+W wird missbraucht, weil aus dem TX-Kuchen, damit man die Aktien in allerlei Konstrukten verwursten kann. Fehlt noch Mobiliar die ihren Versicherungsnehmern ihren jährlichen Genossenrabatt in Form von SMG-Papierchen auszahlen.

Immer Finger weg von Fonds, die wurden nicht gemacht um Risiken zu streuen sondern um das Gammelfleisch der Geldindustrie da rein zu stopfen. Kauft Einzeltitel.

Empfehle Jedermann/Frau „André Kostolany“ zu lesen. Er hielt nie was von diesen undurchsichtigen Anlagevehikeln, ich übrigens auch nicht. Nur Direktinvestments in erstklassige Firmen.

Mit Regelmässigkeit fallen vergessliche Anleger in Schlangengruben.

Kann Ihre Empfehlung nur Bestätigen!

War auch eines meiner Bücher in der Ausbildung! Vor allem auch der Teil mit Börsenmanipulationen und dem richtigen Lesen von Bilanzen war sehr hilfreich und hat mir sehr viel geholfen damals!

Auf die abgelutschten Typs dieser altbackenen Zeitungstante kann ich gerne verzichten. – Ausser verlorene Zeit und Spesen kaum Ertrag…!

Die Währungssysteme weltweit fallen auseinander und die IP schreibt über Absatzprobleme bei den bunt verpackten Abfällen der Spielbudenbranche.

Wenn das kein Zufall ist …

Unsere wenigen grossen Quasi-Monopol-Medienhäuser – namentlich TX-Group, Ringier, CH-Media, SOMEDIA – sind in ihrem klassischen Tätigkeitsfeld immer mehr in einem stagnierenden Niedrigmargen-Markt. Deshalb wurde schon lange mehr schlecht als recht im Internet gewildert (die Kassen soll nun dort das SMG-Monopol klingeln lassen). Passend dazu auch, dass man untereinander Kooperationen hat (SMG, Admeira etc.). Keine Konkurrenz heisst mehr Marge.

Auch Ringier ist mit Cash auf ähnlichen Pfaden wie FuW. Indirekt haben wir Riniger auch ElleXX und Frau Laeri zu verdanken.

Shutdown! Aktuell bald global und die Massenverblödeten spielen immer noch brav mit, als wäre nichts geschehen, und als gäbe es kein einziges Problem. Schon erstaunlich welcher Naivität die Massengesellschaft verfallen ist.

Schulbildung und Lehrpläne dienen nur noch zur Steigerung der Kollektivverblödung. Der Absturz in die Armut ist von Regierungen und Behörden fix vorprogrammiert. Krankenkassenpränien, Wohnungsmieten, Nahrungsmittel, Rohstoffe,….immer unbezahlbarer dank immer wertloserer Währungen, für die als gesetzliches Zahlungsmittel bald nichts mehr erhältlich sein wird.

Ich bin der FuW dankbar. Empfahl die doch Kuros, Swissquote und R+S Group. Man schaue sich die Perfomance der drei Titel an. Mehrere hundet Prozent in 2 Jahren. Fazit; ein FuW Abo ist das Beste Investment das es gibt.

Das liegt natürlich immer im Auge des Betrachter!

Aber wenn man sich gerne führen lässt und sich nicht selber darum kümmern will,ist es Okay!

Hoffentlich haben Sie die genannten Papiere nach dem Hype rechtzeitig versilbert.

Wieso versilbern? Swissquote eilt von hoch zu hoch, Kuros brachte gleich heute Morgen wieder News.

Ytd:

Swissquote + 61%

R+S Group + 49%

Kuros + 13%

Über 3 Jahre

Kuros + 1419%

Swissquote + 435%

R+S Group: + 204%

Daher Nochmals, danke FuW.

Mein ROI auf den Abopreis müsste ich mal berechnen 🙂

Das Blatt bzw. dessen Leserschaft stirbt aus. Jetzt wird noch monetarisiert, was das Zeug hält. Da kann man auch mal ein paar Augen zu drücken.

Welches „GELD“ kann man verlieren?

Im Finanzsystem entstehen die Währungen durch Kredit; die Währungen sind Schulden, die nicht durch Geld gedeckt sind!!

Gold+Silber sind das Geld, die Währungen sind betrügerisches gesetzliches Zahlungsmittel, nicht Geld sondern Schuldscheine mit Zinswucher! Schrott total, der gegenüber den Edelmetallen jetzt täglich zerfällt! Das angebliche „Vertrauen“ existiert nicht!

EMW wird abgeschafft, und auch der ABZUG sämtlicher Schuldzinsen auf dem gesamten beweglichen Vermögen für ALLE! Rechnet mal nach. Mogelpackung KKS!

Emittentin / Herausgeberin dieses neuen Fonds-Anlageprodukts ist immerhin die ZKB. Seit einiger Zeit schon betrieb FuW dieses Best of Switzerland-Depot auf theoretischer Basis, also als Empfehlungsliste für die FuW-Leser mit transparenter quartalsmässiger Berichterstattung.

Offensichtlich überzeugte das, nebst mir, auch die ZKB!

PS. Könnte es evtl. auch sein, dass allfällige Animositäten gegenüber der früheren Arbeitgeberin des umtriebigen Herrn Hässig zu diesem tendenziösen Artikel geführt haben?

Die ZKB kannst du rasch überzeugen du musst nur ein paar Nötli rüberschieben dann vergessen Bankster alles fast wie im Dollhaus aber nöd ins Unterhösli

Zum Glück wurden mir keine SMG-Aktien zugeteilt.

Warum hast Du den Short des Jahrzehnts überhaupt gezeichnet? Gier?

Tracker sind vergleichsweise harmlos. FuW vertreibt schon seit Jahren drei oder vier dieser Produkte mit eigens von der Redaktion zusammengestellten Schweizer Titeln als Basiswert. Der „Cash Insider“ vom gleichnamigen Börsenportal vertreibt sogar sein eigenes Portfolio als Tracker an der SIX. Und Patrizia Laeri nennt das Gleiche „Fintech“.

CashTQ ist richtig übel. Wer dort investiert, sieht sein Geld nicht mehr wieder…

Die Karin Keller Sutter ist da lieber am schlafen und allen Idioten die Pfoten an schütteln als das Riesen Chaos dass sie angefangen hat aufzuräumen

Luki sollte einen IP-Struki starten und die Unternehmen je nach durchschnittlicher Tonalität der Kommentare long oder short gehen.

Ist schon erstaunlich wie oberflächlich und völlig falsch die Medien über das Finanzsystem Bericht erstatten. Über die immer grösseren Probleme welche das Schuldenbasierte Währungssytem (welches nicht durch Geld gedeckt ist), berichten die Medien rein gar nichts. Die Bildung in Sachen Finanzsystem ist absolut verheerend. Die Menschen werden absichtlich getäuscht, damit sie mit Schulden und Schuldzins von den Betreibern des Finanzsystems, sowie Staat/Steuern systematisch ausgenommen werden können.

Wer liest diese x-hundert Seiten Beipackzettel überhaupt?

Mein Prinzip mit Strukis: Wenn man mir die Funktionsweise nicht innert 30 Sekunden, in Deutsch, erklären kann sind sie nix für mich.

So ist mein Depot strukifrei.

Die FuW ist zu einem richtig woken Käseblatt geworden! Die Artikel lassen qualitativ oft zu wünschen übrig. Des weiteren sehen sich viele der Schreibenden als herausragende ,,Tippgeber‘‘, was bei genauem Hinschauen dann jedoch nicht bestätigt werden kann… Nur ein Beispiel: vor knapp zwei Wochen wurde Clariant als heissen Tipp zum Kauf angepriesen. Vor einigen Tagen dann wurde die Verkaufsempfehlung herausposaunt!! Ebenfalls werden haarsträubende Artikel zur Geopolitik von Drittanbieter eingekauft und publiziert. Auch diese Autoren verfügen über keine Substanz.

Hallo IP! Bin froh, dass die Thematik FuW hier mal aufgegriffen wird. Macht doch auch mal was zur Zensur der Leserkommentare bei FuW. Vor allem bei der Thematik Russland / Ukraine, was eigentlich nichts bei Finanz und Wirtschaft zu suchen hätte, werden kritische Leserkommentare oft nicht veröffentlicht, oder einige sogar gelöscht wenn diese viele Likes erhalten haben, und dies dem Autor des Artikels nicht gefällt! Beschwerden beim Tamedia Ombudsman, wenn diese überhaupt bearbeitet werden, blitzen ab. ,,Man könne ja das Abo künden wenn es einem nicht passe…!!!!

Der eigentliche Skandal ist, dass man private Vermögensverwalter mit Überregulierung aus dem Geschäft drängt – Personen, die meist eine gutes und langjähriges Vertrauensverhältnis zu ihren Kunden aufgebaut haben.

Gleichzeitig kann eine Grossbank ihre Kunden mit undurchsichtigen Finanzprodukten unbehelligt über den Tisch ziehen.

Es geht nicht nur um die FuW… Es geht allgemein um Finanzempfehlungen in den verschiedensten Printmedien. Wenn ich bedenke wieviele Prüfungen ich jedes Jahr intern und extern ablegen muss jedes Jahr, damit ich meinen Beruf als Berater und Produktverkäufer im Finanzbereich ausüben kann, dann ist es eine Ungerechtigkeit, was Journalisten dürfen und was uns verboten ist.

Nur schon die DVSGO-Regeln, sollten regeln, wie mein Verhältnis zu einem möglichen Kunden ist. Journalisten ist Tür und Tor offen für Frontrunning. Kein Thema für die Finma…

Hohe Margen und Kickbacks an FuW. So muss es sein. Unabhängiger Journalismus Adieu.

… und Leontec verdient auch ganz kräftig mit!

Von der ZKB kannste im besten Fall für

die WC Reinigung brauchen, wobei auch dort brauchts ein Mindestmass an Kompetenz.

Der ZKB würde ich nicht mal meine Exkremente anvertrauen….

Die Kunden wieder man hätte Ihnen Derrivate angedreht die sich nicht verstehen….wie finden das eigentlich die Zürcher das Sie für solche Wetten für den Buchmacher ZKB geradestehen müssen?

Immer noch besser als das leicht verzweifelte Ukraine-Frontrunning dieses Fachmagazins über Zweitveröffentlichungen von Project Syndicate.

Merken Sie sich:

Ökonomen und Historiker sind das unzuverlässige Orakel der Tagträumer.

Das Problem liegt vor allem darin, dass es für die Medien – digital wie online – keine Regelung zum Anlegerschutz und Compliance gibt. Der Cross-Over von Journalismus hin zu Produktproduktion, hin zum Einfluss auf die Portfolios von Retail-Investoren ist kritisch. Das durchaus mögliche „Front-Running“ oder Medien-Manipulation in engen Märkten wie der Schweiz ist heikel. Undifferenzierte Anlageempfehlungen, auch und vor allem öffentlich müssen den gleichen Regelungen folgen, wie Banken und selbstregulierte Vermögensverwaltern. So ist der Interessenskonflikt sehr klar auf der Hand…

Trump on Powell: „It’s the greatest job in government. You show up to the office once a month and you say, ‚Let’s see, flip a coin,‘ and everybody talks about you like you’re a God.“

I enjoy the click-bait, hate-fuelled rants from Insideparadeplatz.

Keep churning them out — maybe one day they’ll actually be worth something.

Inside Paradeplatz — right at the heart of the carnival of hate.

Die PRIIP-KID für dieses Produkt sind auf der ZKB homepage (https://zkb-finance.mdgms.com/products/stp/tracker/overview.html?FI_ID_NOTATION=523798082&ISIN=CH1341397888). Und da sieht man, dass die Kosten eben nicht nur aus den 0.87% pro Jahr bestehen, sondern dass es auch noch eine exit charge von 0.59% gibt. Und noch andere Dinge die nicht so gut schmecken